Simplifiez votre comptabilité avec le logiciel Clementine

Découvrir le logiciel

🎁 Offre : jusqu’à 4 mois offerts jusqu’au 31/01 ! ⏳ J’en profite

Le Blog de Clementine

Guides, conseils et astuces pour piloter votre activité avec sérénité.

Dernière mise à jour le · 6 min

Vous devez annuler une vente, corriger une erreur de facturation ou accorder un geste commercial à un client ? La facture d’avoir est le document qu’il vous faut. Encore trop d’entrepreneurs hésitent sur son usage ou la confondent avec une simple note de crédit. Pourtant, mal la comprendre ou l’omettre peut fausser vos comptes… et attirer l’attention du fisc. À quoi sert-elle exactement ? Dans quels cas l’émettre ? Quelles sont les règles à respecter pour rester dans les clous ?

Dans cet article, vous découvrirez comment fonctionne une facture d’avoir, quand et comment l’utiliser, quelles mentions elle doit contenir, et comment bien la comptabiliser, TVA comprise.

La facture d’avoir est un document comptable qui permet de corriger une facture initiale. Elle sert à annuler tout ou partie d’une vente précédemment facturée. Elle peut porter sur le montant total ou seulement sur une partie de la facture concernée.

D’un point de vue juridique, la facture d’avoir a une validité de 5 ans. Cela signifie que l’entreprise peut établir une facture d’avoir pendant toute cette période, à condition que la situation le justifie. Ce délai est important à connaître, car il peut s’appliquer dans des cas comme un retour tardif de marchandises ou une contestation de facture.

La facture d’avoir peut être utilisée dans plusieurs situations. Voici les trois cas les plus courants, avec leurs spécificités.

Une faute de frappe, un mauvais tarif, un produit facturé en double ou une quantité incorrecte : les erreurs peuvent arriver, même avec un bon logiciel de facturation. Plutôt que de supprimer ou modifier la facture initiale, ce qui est interdit, on établit une facture d’avoir. Cela permet de corriger l’erreur de façon légale et transparente, tout en maintenant une traçabilité comptable.

Un client peut être amené à retourner un ou plusieurs produits : défaut, non-conformité, rétractation… Dans ce cas, l’entreprise doit rembourser ou annuler la vente correspondante. La facture d’avoir permet de formaliser ce retour et d’ajuster la comptabilité. Elle indique clairement les articles retournés, les montants associés, ainsi que les éventuelles conséquences sur la TVA.

Parfois, une entreprise souhaite accorder un rabais après la vente, pour compenser un retard, une insatisfaction ou simplement pour fidéliser un client. Ce geste doit lui aussi être justifié comptablement : on émet alors une facture d’avoir, même s’il n’y a pas de retour de marchandise. Cela permet de retracer le montant accordé et de rester conforme aux obligations fiscales.

Sur le plan comptable, la facture d’avoir s’enregistre comme une facture classique, mais avec un effet inverse. Autrement dit, elle vient diminuer les recettes de l’entreprise et la TVA collectée.

Elle s’intègre généralement dans le journal des ventes, avec une écriture négative. Si la facture d’origine augmentait le chiffre d’affaires, la facture d’avoir vient le réduire d’autant. Cela permet de garder une vision fidèle des mouvements réels de l’entreprise, sans effacer l’historique.

C’est le fournisseur, autrement dit celui qui a émis la facture initiale, qui établit la facture d’avoir. Ce document est ensuite transmis au client, qui peut l’utiliser pour ajuster sa propre comptabilité.

Le client ne peut pas créer lui-même une facture d’avoir. En revanche, il peut demander une facture d’avoir en cas de problème ou de litige sur la facturation initiale.

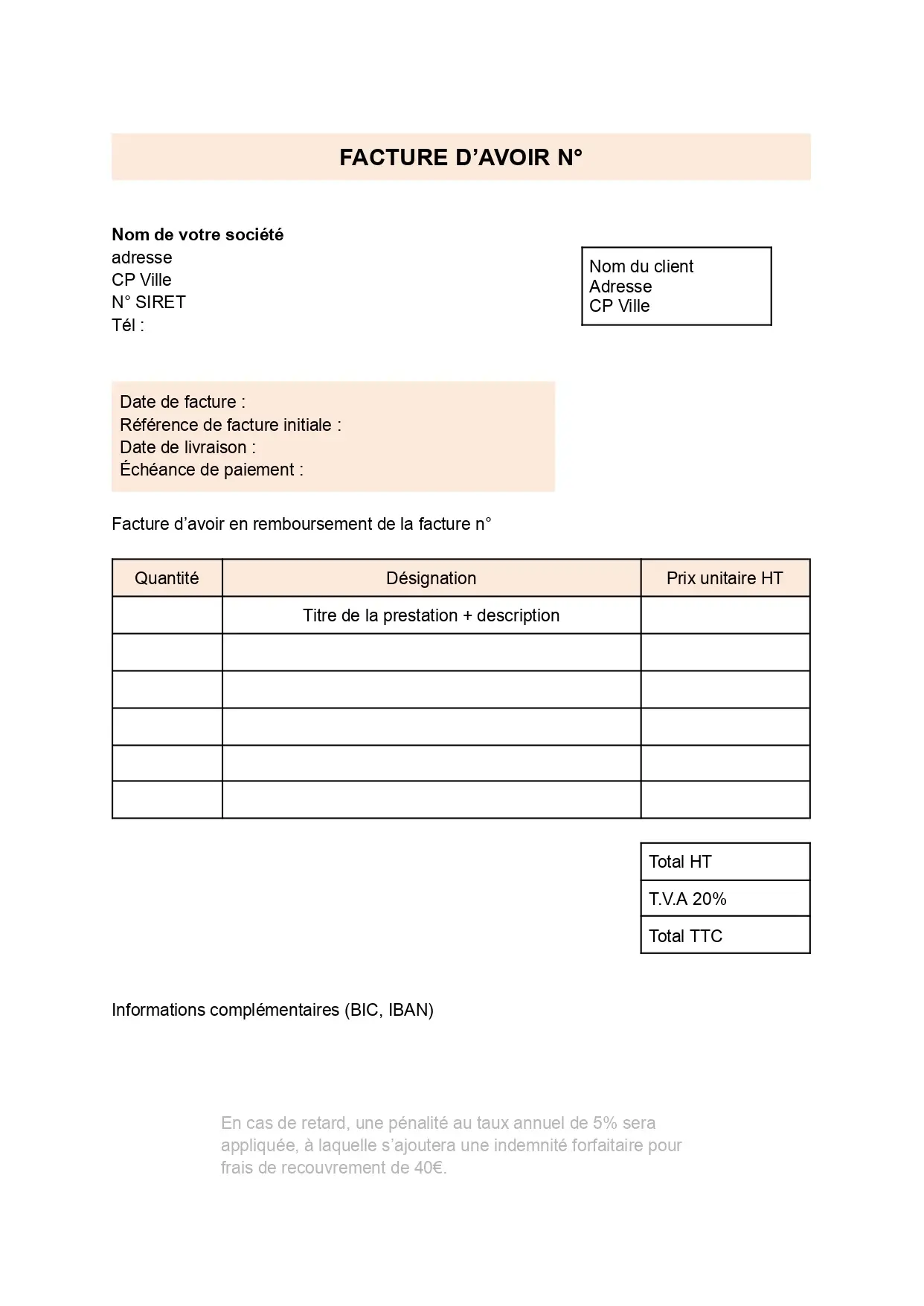

Les mentions obligatoires qui doivent être présentes au sein de la facture d’avoir ne diffèrent pas de celles qui apparaissent sur une facture classique. Par ailleurs, il est indispensable d’indiquer le numéro de la facture initiale à l’origine de la rédaction de la facture d’avoir. Les mentions obligatoires qui doivent apparaître sont :

La date d’émission de la facture d’avoir

Le numéro de la facture d’avoir

Les coordonnées du client à qui est adressée la facture (nom, adresse, adresse de facturation)

Le numéro de la facture à annuler (ou à modifier)

La date du début de la prestation de services (ou de la vente)

Le numéro de bon de commande

L’identification du vendeur (la dénomination sociale, le numéro RCS ou RM, l’adresse du siège social, la forme juridique et le montant du capital social en cas de société)

La désignation claire des produits (ou de la prestation)

Le décompte détaillé de chaque prestation et du produit délivré

Le taux de TVA applicable

Le prix unitaire et les majorations potentielles

Les réductions à appliquer

La date de règlement

La somme à payer en hors taxe (HT) ou en toute taxe comprise (TTC)

La TVA collectée sur la facture initiale doit être corrigée via la facture d’avoir. Cela implique de réduire le montant de TVA précédemment déclaré, mais à certaines conditions.

Pour que cette régularisation soit valable, il faut que :

La facture d’avoir ait bien été émise

Le client ait accepté la correction (retour, remise…)

Sans cette preuve d’accord, l’administration fiscale peut refuser la réduction de TVA. Il est donc essentiel de conserver toutes les pièces justificatives (mails, bons de retour, échanges écrits…).

Il est courant de parler d’un “avoir” pour évoquer une compensation commerciale, un remboursement ou une réduction. Mais ce terme reste générique : il désigne une situation où un client dispose d’un crédit auprès d’un fournisseur, mais ne précise pas la forme que prend ce crédit.

La facture d’avoir, quant à elle, est un document fiscal précis et officiel, encadré par la législation. Elle vient matérialiser l’avoir dans la comptabilité, avec toutes les mentions nécessaires pour justifier l’opération. C’est elle qui permet l’enregistrement comptable, la régularisation de la TVA, et la preuve en cas de contrôle.

💡 L’avoir = le principe (crédit accordé). La facture d’avoir = le support officiel qui permet d’appliquer cet avoir

La facture de doit est le document standard qui constate une vente : elle indique que le client "doit" de l’argent au fournisseur. À l’inverse, la facture d’avoir permet d’annuler ou de corriger tout ou partie de cette facture. Elle vient donc en diminution d’une facture de doit. En résumé : la facture de doit engage le paiement, la facture d’avoir réduit ou annule cette obligation.

Un avoir peut être remboursé si le client le demande, notamment en cas de retour de marchandise ou d’erreur de facturation. Le fournisseur peut aussi proposer de déduire l’avoir d’une prochaine facture (avoir à valoir). Mais, sauf indication contraire ou refus contractuel, le remboursement est généralement possible, surtout si aucune nouvelle commande n’est prévue.

Article écrit par Clementine

Simplifiez votre comptabilité avec le logiciel Clementine

Découvrir le logiciel

Un client professionnel tarde à régler une facture ? Les pénalités de retard constituent un levier juridique essentiel pour les entreprises. Mais quel est le taux applicable en 2026 ? Comment effectuer le calcul des pénalités de retard ? Quelles mentions sont obligatoires sur vos documents commerciaux ? Découvrez tout ce qu'il faut savoir pour sécuriser vos paiements et faire respecter vos délais.

10 min

Vous venez de lancer votre activité et vous avez entendu parler de l'article 293B du CGI ? Ce texte juridique définit la franchise en base de TVA, un régime qui dispense les petites entreprises de percevoir et déclarer la taxe. Mais quels sont précisément les seuils à respecter en 2026 ? Quelle mention devez-vous obligatoirement inscrire sur vos factures ? Comment anticiper une sortie du régime ? Découvrez tout ce qu'il faut savoir sur l'article 293B du CGI pour sécuriser votre gestion administrative.

10 min

La différence entre SIRET et SIREN prête souvent à confusion, même pour les entrepreneurs expérimentés. Saviez-vous qu’une même entreprise peut avoir un seul SIREN mais plusieurs SIRET selon ses établissements ? Comprendre ces deux numéros est pourtant indispensable pour gérer vos démarches administratives, factures et relations avec les partenaires.

5 min